1399 просмотров

Налогообложение автомойки в 2024 году

Мойки самообслуживания становятся все более популярными среди автовладельцев, предлагая им возможность самостоятельно ухаживать за своими автомобилями. Однако, помимо привлекательности для клиентов, у владельцев моек самообслуживания есть и другие аспекты, которые необходимо учитывать, в том числе налогообложение.

Налоги автомойки самообслуживания могут различаться в зависимости от страны и региона, но существует ряд общих принципов, которые важно учитывать.

Во-первых, при ведении бизнеса на мойке самообслуживания необходимо учитывать налог на добавленную стоимость (НДС) или аналогичный налог в вашей стране. В большинстве случаев услуги моек подпадают под ставку НДС, и владельцам необходимо регулярно уплачивать этот налог в соответствии с законодательством.

Во-вторых, налогообложение может также включать в себя налог на имущество или землю, если у вас есть собственное здание или участок земли, на котором расположена мойка. Этот налог обычно взимается ежегодно и зависит от стоимости вашего имущества.

Третьим аспектом является налог на прибыль. Владельцы моек самообслуживания обязаны уплачивать налог на прибыль от своей деятельности. Для этого необходимо вести учет доходов и расходов, чтобы правильно рассчитывать сумму налога.

Кроме того, важно помнить о налоге на труд и социальных отчислениях, если у вас есть сотрудники на мойке. Эти налоги должны быть уплачены работодателем в соответствии с законодательством о труде.

Какие виды налогообложения подходят для МСО

Для предпринимателя, владеющего мойкой самообслуживания и зарегистрированного как индивидуальный предприниматель (ИП), доступны различные варианты налогообложения, из которых можно выбрать наиболее подходящие по условиям уплаты налогов:

-

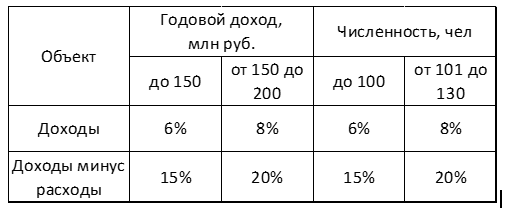

1. Упрощенная система налогообложения (УСН). Эта система подходит для небольших предприятий с годовым оборотом до 150 миллионов рублей. При УСН предприниматель платит налог на доходы или на выручку минус расходы. Преимущества УСН включают упрощенную отчетность, сниженные налоговые ставки и удобство ведения бухгалтерии.

-

2. Общая система налогообложения. При этой системе предприниматель платит налог на прибыль, который рассчитывается исходя из всех доходов и расходов компании. Общая система подходит для средних и крупных предприятий, где необходимо учитывать множество факторов при расчете налогов.

-

3. Единый налог на вмененный доход (ЕНВД). Эта система подходит для определенных видов деятельности, включая услуги по содержанию и эксплуатации автомобилей. При ЕНВД налог рассчитывается исходя из вмененных доходов, что упрощает процесс уплаты налогов.

-

4. Патентная система налогообложения (ПСН). Это специальный вариант налогообложения, предназначенный для индивидуальных предпринимателей, чей годовой доход не превышает 60 миллионов рублей. В рамках ПСН предприниматель получает патент на срок до 12 месяцев и уплачивает налог по ставке 6% от годового дохода.

В большинстве случаев владельцы автомоек выбирают общую или патентную системы налогообложения.

Какие изменения произошли в системе в 2024 году

В 2024 году в России произошли значительные изменения в системе налогообложения, затрагивающие как крупные компании, так и малый бизнес. Одним из ключевых событий было введение новой системы налогообложения для индивидуальных предпринимателей – Патентная система налогообложения (ПСН) была пересмотрена и усовершенствована.

Основными изменениями в Патентной системе налогообложения стали увеличение годового лимита дохода для применения данной системы с 60 миллионов рублей до 120 миллионов рублей. Это позволит большему числу предпринимателей воспользоваться упрощенным порядком уплаты налогов и избежать сложной бухгалтерской отчетности.

Кроме того, ставка налога по ПСН была уменьшена с 6% до 5%. Это изменение способствует дополнительному снижению финансовой нагрузки на индивидуальных предпринимателей и делает систему еще более привлекательной для малого бизнеса.

Дополнительно в 2024 году были внесены изменения в отчетность по ПСН. Теперь предприниматели, работающие по данной системе, должны предоставлять отчетность о доходах и расходах не только ежегодно, но и ежеквартально. Это позволит более оперативно контролировать финансовые потоки и упрощает взаимодействие с налоговыми органами.

В 2024 году были внесены изменения в законодательство о налоге на прибыль для крупных компаний. Были уточнены правила расчета налоговых льгот и освобождений, а также введены новые механизмы контроля за исполнением налоговых обязательств.

В целом, изменения в системе налогообложения в 2024 году направлены на упрощение процедур уплаты налогов, снижение финансовой нагрузки на бизнес и повышение прозрачности налоговой системы. Эти шаги способствуют развитию предпринимательства, стимулируют экономический рост и создают благоприятные условия для развития бизнеса в России.

Как рассчитывается налог для мойки самообслуживания

Основным налогом, который обычно облагается мойка самообслуживания, является налог на прибыль организаций. Рассчитывается он следующим образом:

-

1. Определите валовую прибыль – это доходы от реализации услуг по мойке автомобилей минус расходы на их оказание (зарплата сотрудников, амортизация оборудования, расходы на материалы и т.д.).

-

2. Вычтите из валовой прибыли все налоговые льготы и освобождения, предусмотренные законодательством.

-

3. Полученная сумма будет являться налогооблагаемой базой для расчета налога на прибыль.

-

4. Рассчитайте налоговую ставку – для малых предприятий она составляет 15%, для средних и крупных компаний – 20%.

-

5. Умножьте налогооблагаемую базу на соответствующую ставку и получите сумму налога на прибыль.

Кроме налога на прибыль, предприниматели могут также уплачивать НДС (налог на добавленную стоимость) согласно установленным законодательством нормам. НДС рассчитывается как разница между суммой выручки от продаж и суммой расходов на приобретение товаров и услуг.

Важно помнить, что для правильного расчета налогов необходимо вести четкую бухгалтерскую отчетность и следить за изменениями в законодательстве о налогообложении. Также рекомендуется обратиться к профессиональным консультантам или бухгалтерам, чтобы избежать ошибок и минимизировать финансовые риски.

Правильный расчет налогов для мойки самообслуживания является ключевым элементом успешного ведения бизнеса в данной сфере. Соблюдение законодательства и профессиональный подход к учету налогов помогут предпринимателям избежать штрафов и проблем с налоговыми органами, а также обеспечат устойчивое развитие и процветание их предприятия.

Читайте также

Хотите больше полезных материалов?

Подпишитесь на нашу рассылку и получайте уникальные и свежие новости о мире автомоек